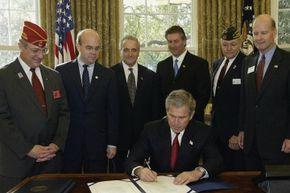

乔治·W·布什总统于2003年退伍军人节签署了《2003年军人家庭税收减免法案》。该法案包含多项针对军人的税收减免政策。

对于普通美国人来说,美国税法可能是令人极其困惑的文件之一。法规似乎故意含糊不清,文书工作看起来繁琐得毫无必要,各种表格也似乎多余。

对于现役军人来说,理解税法的规章制度可能更加困难。他们可能身处海外,可能用津贴支付食物和住房费用,可能正在战区艰难前行。

现役军人包括军官和士兵(全职和预备役),他们为美国任何一支武装部队效力,在陆军、海军、空军、海军陆战队或海岸警卫队服役,并且和其他人一样需要纳税。

然而,他们的生活、工作情况和收入类型可能与普通纳税人有很大不同(平民税和军人税之间的差异很大,以至于有专门的“军人版”税务准备软件)。某些税收减免和抵免的资格标准对平民来说合理,但对一些军人来说却无法满足。当你住在军事基地时,像“工作”和“家”这样的术语可能会令人困惑。当你驻扎在海外时,确定什么算作“与工作相关的旅行费用”可能是一个艰巨的过程。

甚至“收入”的概念也有些模糊。入伍奖金算吗?像医疗保健和法律援助这样的实物福利呢?住房津贴要算吗?当你在指定战区时,这些都要算吗?

答案是:要算、不算、不算、不算,也许。

一、计算军人收入

武装部队的雇员可以获得许多平民通常没有的“报酬”类型,但他们也赚取普通现金。士兵从工作中获得固定收入,其中一部分用于缴纳社会保障和医疗保险。这就是“基本工资”,在几乎所有情况下,出于纳税目的,它都包含在总收入中[来源:自由税务服务]。

其他一些应税收入类型包括[来源:美国国税局、全球安全组织]:

- 应对敌方火力或面临迫在眉睫危险、外语能力、医疗任务和艰苦任务的特殊津贴

- 入伍、再次入伍和军官的奖金

- 危险任务、潜艇任务、航空任务或高跳低开(HALO,即从约25,000英尺或7,620米高空跳出飞机,在约3,500英尺或1,067米处打开降落伞)任务的激励性报酬

学生贷款还款、高级军官的个人资金津贴和应计休假支付也是应税的[来源:美国国税局]。

然后还有一些排除项——出于所得税目的,不包含在总收入中的现金、福利、商品和服务。(有些可能因其他目的而被包含。继续阅读。)其中一些免税支付包括[来源:美国国税局]:

- 家庭津贴,如教育和疏散津贴

- 住房和生活津贴

- 搬迁和旅行津贴

- 制服津贴

- 实物福利,如医疗护理、法律援助、乘坐军用飞机的空余座位旅行和军人服务社折扣

- 人寿保险和遗属福利计划保费

- 残疾津贴

- 死亡津贴,如丧葬或家属前往墓地的旅行费用

- 作战津贴(军官有上限)

最后一项,作战津贴,值得注意。作战津贴是在指定战区服役的士兵所获得的基本现役工资(见美国国税局当前战区列表)。这意味着驻扎在阿富汗、约旦或索马里等地的军事人员可能最终几乎无需缴纳所得税。当然,这是美国税法,所以规则存在一些复杂性。

二、退伍军人的纳税义务

退伍军人(曾服役但不再现役)需对其军队退休收入纳税,但无需对任何残疾津贴纳税。大多数退伍军人福利,包括用于轮椅通道的房屋建造补助金、对遗属的支付和作战奖金支付,都是免税的[来源:自由税务服务]。

三、作战津贴

如果你是在战区服役的士兵,你的收入将不被征税。

士兵在战区服役或因在战区受伤而恢复期间,其工资无需纳税[来源:自由税务服务]。这一排除规定也适用于应计休假、再次入伍奖金和学生贷款还款。如果士兵因在战区产生的想法或创新而获得报酬,该报酬也不包含在总收入中[来源:自由税务服务]。基本上,如果发生在指定战区,就是免税的。

但也有一些例外情况。军官必须对超过最高士兵工资的作战津贴部分纳税[来源:贝尔]。此外,该排除规定仅适用于驻扎在战区的士兵。在非战区休假期间身处战区、或仅仅在两个非战区之间的途中穿越战区的士兵,没有资格享受此项排除规定[来源:美国国税局]。

一个人的主要收入来源免税似乎是件好事,通常也是如此。但在税收方面,有时更多的收入更好,在战区服役的士兵可能会发现自己失去某些福利。因此,美国国税局有时允许士兵申报其作战津贴,但仍然不对其征税。例如,为了确定个人退休账户(IRA)缴款限额,作战津贴可以作为收入计入,但在征税时仍然排除在外[来源:美国国税局]。

在劳动所得税抵免(EITC)方面情况类似。这种抵免允许低收入者退还已缴纳所得税的一部分。要符合资格,他们的收入需要在EITC范围内。许多军人根据其收入有资格获得该抵免,但作战津贴排除规定可能会使他们的收入降至EITC最低金额以下。与IRA缴款一样,现役军人在确定EITC资格时可以将作战津贴计入,但在计算应税收入时仍将其排除在外[来源:贝尔]。

美国国税局也为其他一些扣除和抵免制定了一些针对军人的特定指导方针。

四、死亡情况

如果士兵在战斗中死亡、因战斗受伤死亡或在恐怖主义或军事行动中死亡,当年的任何应缴税款将被免除,并且当年已缴纳的任何税款将被退还。前几年的税收债务也可能被免除[来源:美国国税局]。

五、现役军人的扣除和排除项目

和平民一样,武装部队的雇员可以扣除与工作相关的旅行费用——因公务离家产生的费用。然而,对于军人来说,情况可能略有不同,因为“家”不一定是他们的永久住所(例如家庭住宅),而是他们的常驻岗位。这意味着驻扎海外的士兵不能扣除在那里生活和工作的费用,尽管实际上他们是因工作而旅行(并且可能需要在其家乡州而非常驻岗位所在州缴纳州所得税)[来源:尤因、TurboTax]。

预备役军人可以扣除因军事工作而产生的旅行费用,但前提是他们必须离家100英里(161公里)以上和/或在正常工作日进行预备役任务而需旅行时[来源:尤因]。

只有当制服不能在工作之外穿着,或者费用与非衣物类物品(如肩章和剑)相关时,制服保养费用才可以扣除[来源:美国国税局]。否则,它被视为士兵衣橱的一部分,就像一条牛仔裤。

在某些情况下,军人生活的特殊情况也可能阻碍满足税收减免要求的能力,例如资本利得房屋销售排除规定。出售主要住宅的房主可以从资本利得税中排除高达250,000美元(已婚夫妇联合申报可达500,000美元)的售价。要符合资格,他们需要在过去五年中至少有两年居住在该房屋内。对于军人来说,这一要求可能会有问题,因为他们经常搬家。对于那些驻扎地离家50英里(80公里)以上或被要求居住在政府住房的军人,美国国税局将10年以内的两年居住要求免除[来源:美国国税局]。

在儿童税收抵免方面他们也有一些额外的宽松政策,该抵免通常仅适用于儿童在纳税年度至少有一半时间与纳税人居住在一起的情况。在确定申请抵免的居住时间时,因服兵役而导致的分离情况将被排除在外[来源:美国国税局]。

从总收入(毛收入)中扣除排除收入后,我们得到调整后的总收入。通过扣除减少调整后的总收入就得到应税收入[来源:Bankrate]。应税收入决定了到4月15日(至少这是平民的截止日期)需要向政府缴纳多少税款。对于军人来说,这个日期可能会有所不同。

六、州税

大多数征收所得税的州(在本文发布时,有七个州不征收)在基本薪酬免税方面遵循联邦税收规则。在其他类型的收入(如遗属福利、退休金和离职金)以及为非军人配偶单独申报方面存在一些差异。详情请见Military.com:州税信息。

七、军人税收的申报和缴纳截止日期

当真正到了提交所有文件和缴纳税款的时候,对于军人来说,地点至关重要。

首先,在哪里申报。对于在国内常驻岗位(美国或波多黎各)的士兵,税款应提交到与这些岗位相关的处理中心,而非士兵的家乡州。如果他们驻扎在海外,则将表格和付款发送到得克萨斯州奥斯汀的美国国税局处理中心[来源:贝尔]。

其次,截止日期——这些日期可能有很大差异。

驻扎在国内的军事人员面临与平民相同的截止日期和延期程序。纳税表格和付款应在4月15日前提交,他们可以使用4868表格申请六个月的延期[来源:贝尔]。驻扎在海外但不在战区的人员可自动获得两个月的延期;超过这个期限则使用4868表格[来源:贝尔]。

然而,和平民一样,这些延期仅适用于文件,不适用于付款。美国国税局仍然期望在4月15日前收到任何应缴税款[来源:贝尔]。

当士兵在战区(或被指定为战区支援的区域)或因在战区服役而住院时,所有这些规则都不适用。他们将自动获得至少六个月的截止日期延期,而且这个延期不仅适用于文件,也适用于付款[来源:自由税务服务]。

美国国税局通常知道哪些纳税人驻扎在战区;该机构从军方获取必要信息。不过,如果美国国税局遗漏了某人,军人可以致电美国国税局,发送电子邮件至[email protected],或者在提交纳税表格时只需在表格顶部写上“战区”和部署日期[来源:贝尔]。

如果你仍然不完全确定税款确切的到期时间、哪些应排除以及排除收入何时可能会让你付出代价(美国其他人也有同样的困惑),国内外都有专家可以提供帮助。军人可以从基地的财务办公室获取税务建议,并且通常可以由武装部队税务委员会或美国国税局培训的志愿者免费准备纳税申报单[来源:美国国税局、贝尔]。一些版本的税务准备软件对军人免费。许多美国大使馆在1月至6月的纳税季也提供帮助——不过对于因作战而自动获得六个月延期的士兵来说,可能帮助不大[来源:贝尔、TurboTax]。

但是,如果你在战区,那就不用担心了。税收应该是你最不需要考虑的事情。

八、军人税收常见问题解答

1. 现役军人需要缴纳联邦税吗?

现役军人需要缴纳联邦税。基本工资是应税的,你需要为其缴纳联邦所得税。但有一个例外:如果你在指定的免税战区服役。

2. 现役军人免征州税吗?

现役军人可能免征州税;这因州而异。一些州根本不对军人薪酬征税,而其他州仅在你驻扎在该州时才对你的薪酬征税。查看你目前居住州的规定以了解更多信息。

3. 税款会从军人薪酬中扣除吗?

联邦税,包括所得税、社会保障税和医疗保险税,会自动从军人基本工资中扣除。州税可能有所不同,但在符合条件的情况下也可能会被扣除。

4. 军人薪酬的税率是多少?

军人使用与其他类型纳税人相同的税级和税率。

5. 海外军人薪酬应税吗?

所有军人基本工资——包括驻扎海外期间赚取的工资——都是应税的。

☝️用微信请我喝杯咖啡☕️

😛如果文章对您有用,请支持作者😛

☝️用支付宝请我喝杯奶茶🧋